BLOG

エリア情報や住まいづくりの

お役立ち情報をお届けします

【不動産登記とは?】意味や種類、軽減措置までわかりやすく解説

2022年4月5日edoken

- ・不動産登記って何?

- ・どのくらい費用がかかるの?

- ・登記費用の相場が知りたい

上記の様な疑問にお答えします。

目次

- ・不動産登記とは

- ・登記簿に記載される内容

- ・不動産登記費用は3つに分けられる

- ・不動産登記の種類

- ・登録免許税の軽減措置

不動産登記って何?

不動産登記は、建物や土地の物理的な状況や、権利に関する情報を「登記簿」に記録することを指します。

主に家を購入した時や、親から相続した時などに登記する必要があります。

不動産登記を行うと、法務局が管理する公の帳簿に「どこにある、どのような不動産(土地・建物)なのか」「所有者は誰なのか」「どの金融機関から、いくら借りているのか」といった情報が記録されます。

登記簿とは

登記簿とは、不動産の物理的状況と権利関係を記録した公簿(公示するための帳簿)の事です。

昔は登記された情報は紙の帳簿で管理されていて、その帳簿を「登記簿」と呼びます。

その登記簿を印刷した物が「登記簿謄本」です。

ただ紙での保管だと、下記の様なデメリットがありました。

- ・紙の劣化で文字が読めない

- ・紙が破れて情報が消失している

- ・取得までの手間がかかる

上記の様なデメリットを解消する為に、登記された情報を電子データで管理するようになりました。

電子データでデータ化された登記簿を、「登記事項証明書」と呼びます。

登記簿謄本と登記事項証明書の内容は同じ

登記簿謄本と登記事項証明書に載っている内容は同じです。

登記情報を紙で管理しているか、データで管理しているかの違いで、名前が変わります。

現在はほとんどがデータで管理されていますが、登記簿謄本という言葉が使われることが多いです。

登記簿に記載されている内容

登記簿は1つの不動産につき1つ作成されます。つまり土地と建物に1つずつ作られるということです。

記載されている内容は「表題部」と「権利部(甲区)」、「権利部(乙区)」の3つに分かれます。

表題部

表題部には建物の所在や構造、面積など、不動産の物的状況(モノがどういう状況なのか)が記載されます。

まだ公的に登記がされていない「土地」や「建物」について、「不動産の存在や規格」を登録します。この表題部への登録を「表題登記」といいます。

土地は既に登記されていることがほとんどなので、基本的に建物を新しく建てた時に行う登記と考えて頂ければ良いと思います。

表題登記を行うのは土地家屋調査士

基本的に登記の手続きは、司法書士に依頼します。

ただ表題部の登記に関しては、土地家屋調査士という国家資格を持った専門家が代行します。

表題登記をする際は、原則登録免許税はかかりません。

表題登記には登録義務がある

表題登記の申請は法的義務があり、申請期限も決められています。

新たに建物を建てた時は、1か月以内に表題登記申請をしなければいけないことになっています。

表題登記の申請で必要な書類は多いです。

土地家屋調査士に依頼する場合でも、事前に「必要な書類は何か」確認しておきましょう。

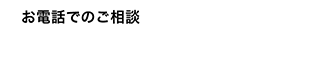

権利部(甲区)

権利部の甲区には、所有権に関する内容が記載されています。

権利部の甲区を見れば、その不動産の現在の所有者や過去の所有者がわかります。

記載される内容は下記の通りです。

- ・所有者の住所

- ・所有者の氏名

- ・登記の目的

- ・不動産の取得年月日

- ・不動産の取得原因

甲区の中の順位番号を見れば、過去に誰が登記したのかが分かります。順位番号の大きい登記が、1番最近にされた登記です。

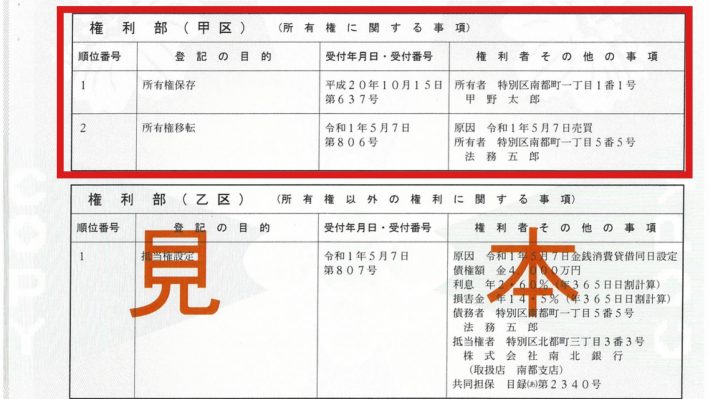

権利部(乙区)

乙区に記載される内容は、所有権以外の権利に関する事項についてです。

代表的なものだと、抵当権です。

乙区を見れば、抵当権が付いているのかどうかや、どこの銀行が抵当権を設定しているのかがわかります。

権利部の登記は、司法書士に代行を依頼するのが一般的です。

登記費用は3つに分けられる

登記にかかる費用は大きく3つに分けられます。

- ・登録免許税

- ・司法書士への報酬

- ・土地家屋調査士への報酬

登録免許税

登録免許税は、登記の際に支払う必要がある税金です。

登録免許税の計算式は、下記の通りです。

- 登録免許税額=固定資産税評価額×税率

固定資産税評価額とは

固定資産税評価額とは、固定資産税の基準となる価格のことです。

各市町村が算定し、3年に1度見直されます。

- 固定資産税評価額の目安

- ・土地:地価公示価格の約70%

- ・建物:再建築価格の50~70%、もしくは新築工事にかかった費用の50~60%

住宅を購入する前に評価額が知りたい場合は、担当の営業の方に聞けばだいたいの額を教えてもらえます。

正確な金額が知りたい方は、役所にいって「固定資産課税台帳を見る」という方法がオススメです。

登録免許税の税率

登録免許税の税率は、原則下記の様に定められています。

- ・「土地」の所有権移転登記(売買) 2.0%

- ・「土地」の所有権移転登記(相続) 0.4%

- ・「建物」の所有権保存 0.4%

- ・「建物」の所有権移転(売買) 2.0%

- ・「建物」の所有権移転(相続) 0.4%

登録免許にかかる税率は、「登記の種類」や、「土地の登記か建物の登記か」、によって変わります。

登録免許税にも軽減措置があります。後ほど詳しく解説します。

固定資産税評価額が1000万円の土地を購入した場合

固定資産税評価額が1000万円の土地を購入した場合は、次のように計算します。

- 1000万円 × 2.0% = 20万円(登録免許税)

司法書士への報酬

権利部の登記を依頼した時の報酬目安は下記の通りです。

- ・所有権移転登記(売買) 2~8万円

- ・所有権移転登記(相続) 3~10万円

- ・所有権保存登記 1~5万円

- ・抵当権設定登記 2~5万円

報酬額については、法律で定められているわけではないので、各専門家が独自の判断で決めています。

上記で挙げた金額は、あくまで目安です。

建物の地目や、建物の構造、面積、司法書士によって異なるので、注意して下さい。

土地家屋調査士への報酬

土地家屋調査士への報酬の目安は約8~12万円です。

この報酬費用は司法書士報酬と同様、地域や土地家屋調査士、建物の構造によって変わってきます。

あくまで目安なので注意して下さい。

権利部の登記は義務ではありませんが、基本的にはしましょう

表題部の登記は義務化されていますが、権利部の登記は義務ではありません。

ただ、基本的には権利部も登記することをオススメします。

何故なら、所有権をめぐるトラブルが起きた時に、登記をしていないと所有権を主張できないからです。

例えばAさんが、BさんとCさんに二重に不動産を売買した場合、先に登記をした人に所有権が渡ります。(二重売買)

仮に先に購入したとしても、登記をしていなかったら所有権を主張できません。

他にも、不動産を担保に融資を受けることができないなど、さまざまなデメリットが想定されます。

ですので、権利部も必ず登記するようにしましょう。

登記の種類

登記の種類は主に5つです。

- ・表題登記

- ・所有権移転登記

- ・所有権保存登記

- ・抵当権設定登記

- ・抵当権抹消登記

表題登記

先程に解説しましたが、建物の所在や構造、面積など、不動産の物的状況(モノがどういう状況なのか)などを表題部に登録することを、表題登記と呼びます。

この登記を行うのは、司法書士ではなく、土地家屋調査士という専門家が行います。

所有権移転登記

所有権移転登記とは、不動産の所有者が変わるときに行う登記です。

基本的に中古住宅を購入する時や、相続をする時、土地を購入する時に「所有権移転登記」を行います。

所有権保存登記

所有権保存登記とは、まだ何の登記もなされていない不動産が出来た時に、初めてなされる登記のことです。

新築で建物を建て場合、その建物はまだ何の登記もされていないので、「所有権保存登記」を行います。

- 所有権保存登記が必要な時

・新築で住宅を建てた時

・家を新しく建替えた時

・土地を購入した時(基本的に既に登記されていることがほとんどなので、登記する機会は少ないです。)

金融機関から融資を受けて住宅を新築する場合は、表題登記完了後に抵当権を設定するので、必ず所有権の保存登記を申請する必要があります。

抵当権設定登記

住宅ローンを借りるときは、建てた住宅を担保にローンを借り入れます。

もしローンの返済が難しくなった場合に、住宅を競売にかけ、貸し出したお金を回収する為です。

貸したお金が返ってこない時に、不動産を売って債権を回収できる権利を抵当権といい、その抵当権を設定することを「抵当権設定登記」と言います。

抵当権抹消登記

住宅ローンを完済したら、抵当権抹消登記をする必要があります。

住宅ローンを完済したら自動的に抵当権が消える、と考える方は多いと思います。

ですが、実際はそうではなく、自分で申請をしないと抵当権は消えません。

抵当権抹消登記しないとどうなる?

「別にしなくても問題ないんじゃないか」と感じる方もいらっしゃると思います。

確かに抹消登記は義務ではありませんが、することをオススメします。

抹消登記をしなかった場合の例を、下記に2つ挙げました。

- ・抵当権が付いたままだと、融資・売却・相続で手間取る

- ・必要書類の紛失リスクがある

抵当権が付いたままだと、融資・売却・相続で手間取る

抵当権がいつたままの不動産を、買おうと思う人はかなり少ないです。

なぜなら所有者が変わっていても、前の所有者が住宅ローンを延滞したら、不動産を差し押さえられてしまうからです。

「返済は終わっている」と口頭で聞いただけでは信憑性に欠けるので、売却をする前に抵当権抹消登記をする必要があります。

また、新たにローンを借り入れたい時にも抵当権が付いていると、金融機関が一番抵当を確保できないので融資してもらえません。

必要書類の紛失リスクがある

抹消登記をせずに、時間がたつと必要書類を紛失してしまう恐れがあります。

無くしたら再発行してもらえばいいと思うかもしれませんが、この書類は長期間経過後の再発行が難しいです。

なので、なるべく完済後すぐに抹消登記を行う様にしましょう。

登録免許税の軽減措置

一般的な新築住宅であれば、ほとんどが軽減措置を受けられます。

また、適用されるのが難しかった中古住宅の要件も、令和4年4月1日から緩和されます。

是非チェックしておいてください。

- 要件

- ・居住用の住宅であること

- ・住宅の新築または引渡しから1年以内に登記をすること

- ・床面積が50㎡以上であること

- ・市町村が発行する住宅用家屋証明書を取得していること

- ・中古住宅の場合は、新耐震基準に適合していること(※令和4年4月1日以降)

- ※中古住宅に関しては築20年(マンションなどの耐火建築物は25年)を超える建物については、耐震性を有することの証明書を取得する必要がありました。ですが令和4年4月1日以降「築年数要件が廃止」されることになりました。

建物に対する軽減税率

建物に対する軽減税率は下記の通りです。

- 建物の軽減税率

- ・所有権保存登記 0.4% → 0.15%

- ・所有権移転登記 2.0% → 0.3%

- ・抵当権設定登記 0.4% → 0.1%

- 適用期間:令和6年(2024年)3月31日までに取得

土地に対する軽減税率

土地に対する軽減税率は次の通りです。

- 土地の軽減税率

・所有権移転登記 2.0% → 1.5% - 適用期間:令和5年(2023年)3月31日までに取得

登記費用などの諸費用を含めた購入計画を

住宅購入には土地や建物以外にも、費用は掛かります。

今回解説した登記費用をはじめとした諸費用が、いくら必要なのか事前に計算することで、無理のない住宅購入の計画が立てられます。

これから購入を検討されている方は、購入前に必要な費用を計算するようにしましょう。