BLOG

エリア情報や住まいづくりの

お役立ち情報をお届けします

住宅ローン申請時に掛かる諸費用の内訳を詳しく解説

2022年4月3日edoken

- ・住宅ローン申請時にどんな費用がかかるの?

- ・金額がどのくらいかかるのか知りたい

- ・それと合わせて諸費用を抑えるコツがあれば教えて欲しい

こういった疑問に答えます。

この記事では住宅ローン申請時にかかる、費用の内訳やその金額、諸費用を抑えるコツを解説しています。

この記事を読み終えた頃には、「ローン申請時の費用の内訳」、「諸費用を抑える為のコツ」が理解できていると思うので、住宅購入を検討している方は是非最後まで読んでいただければと思います。

目次

- ・住宅ローンで必要な費用の内訳

- ・住宅ローンの諸費用を抑えるコツ

- ・諸費用まで考慮した購入計画が大事

住宅ローンで必要な費用の内訳

- ・融資手数料

- ・ローン保証料

- ・印紙税

- ・抵当権設定の登録免許

- ・団体信用保険料

- ・火災保険料

- ・物件調査手数料

融資手数料

融資手数料は金融機関に対して「ローンの申し込み手続きの報酬」として支払う費用です。かかる費用は銀行や金融機関によって変わります。

3~5万円等の定額型の所もあれば、融資額に対して2.2%といった定率型の所もあります。

借入したい銀行や金融機関が決まっている方は、融資手数料のタイプはどっちなのかチェックしておきましょう。

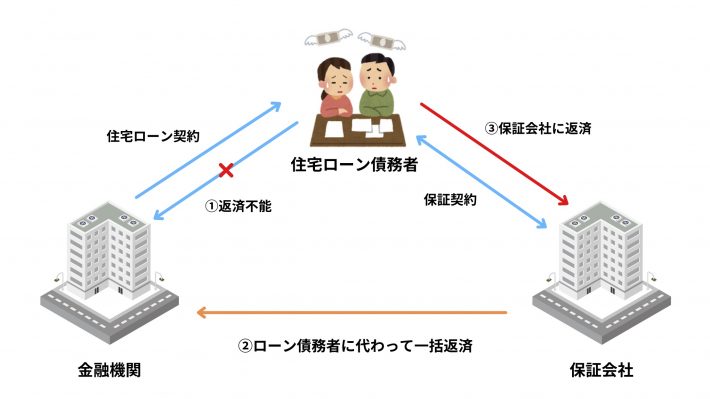

ローン保証料

ローン保証料は、保証会社に保証人となってもらう為に支払う費用で、住宅ローンの諸費用の中で一番高い費用です。

大半の金融機関ではローンを申し込む際に、保証会社との契約が条件に入ってきます。

この保証会社は、ローンの契約者が返済できなくなった時に、代わりに返済してくれます。

保証会社が変わりに返済した場合は、返済義務がなくなる訳ではなく、返済先が保証会社に変わります。

最近では金融機関や商品によって、保証会社の保証が必要のない住宅ローンが出てきています。

ただ保証料が掛からないといっても、融資手数料が高額となることが多いので、結局同じくらい費用がかかってしまいます。

なお、繰り上げ返済をした場合、返済期間が短くなった分保証料は戻ってきます。

ただ融資手数料は繰り上げしても戻って来ないので、注意して下さい。

ローン保証料の費用

ローン保証料は借入する金融機関や金額、提携している保証会社、ローンの審査結果によっても変わってきます。

借入額が少なければ少ないほど、保証料は下がります。だいたい借入額1000万円に対して、約20万円くらいが目安です。

なので、3000万円借り入れれば約60万円かかるということになります。

印紙税

住宅ローンの申請時に印紙代が必要になる書類は、「金銭消費貸借契約書」、「抵当権設置契約書」の2つです。

- 金銭消費貸借契約書とは、「借主(お客様)が将来にわたり、一定の利息を付けて返済することを約束し、貸主(金融機関)から金銭を借入れする」ための契約書。

略して「金消」と呼ばれます。

必要な費用は契約書に記載されている額によって変わります。

- ・1千万円を超え5千万円以下のもの:2万円

- ・5千万円を超え1億円以下のもの:6万円

購入時に必要な「不動産売買契約書」と、「建築工事請負契約書」にかかる印紙代については軽減措置が適用されますが、住宅ローンの申請で必要になる「金銭消費貸借契約書」は適用されません。

最近ではネット銀行などに限らず、住宅ローンの手続きがネットで出来る電子契約が増えてきています。

その場合は印紙を貼る必要がなくなるので、印紙代はかかりません。

抵当権設定の登録免許

住宅ローンを借りるとき、購入する土地と建物に金融機関が抵当権を設定します。

- 抵当権とは、債務者(借入人)が住宅ローンの返済ができなくなった際に、その不動産を差し押さえられる権利。

もしもの時に債権(貸したお金)を回収できる様、債務者(借入人)が所有する不動産を担保として抑えます。

抵当権設定登記にかかる費用は登記費用と、司法書士報酬料の2つに分けられます。

登録免許税は下記の計算式で求めます。

- 登録免許税=ローンの借入額×0.4%

ローンの借入額が3000万円であれば、3000万×0.4%=12万円になります。

登録免許税の税率は軽減措置が用意されていて、下記の条件(新築の条件)に当てはまる住宅は税率が0.1%まで軽減されます。

- ・自己の居住の用に供する住宅

- ・登記簿上の床面積が50m²以上のもの

- ・新築または取得後1年以内に登記した場合

司法書士報酬料はローンの借入額や、司法書士によって変わりますが、約5万~10万円程度です。

団体信用保険料

団体信用生命保険とは、ローンの債務者が返済期間中に亡くなってしまったり、高度障害状態になったときなどに、その保険金で住宅ローンの残高が完済される保険のことです。

略して団信と呼ばれることが多いです。

フラット35などの一部例外はありますが、多くの住宅ローンでは、団信への加入を義務付けられていることが一般的です。

団信でかかる保険料

ほとんどの場合、元々金利に含まれているので、加入に当たっての支払いはありません。

別で支払う場合は、ローン残高の0.3%程度がかかります。

支払う保険料はその時点での住宅ローンの残金に比例しています。なので、返済していくにつれて保険料は下がります。

死亡・高度障害だけでなく、さまざまなリスクをカバーする特約付団信を選ぶ場合は、追加で年0.2%~0.3%程度の金利上乗せ費用が発生します。

火災保険料

住宅ローンを借り入れるには、火災保険の加入も条件になります。

火災保険の費用は建物の所在地や構造、補償内容、特約の有無などによって、大きく変わります。

保険料の支払い方法は、毎年払い、5年払い、10年払いなどから選べます。

予算に余裕があれば10年払いがオススメです。

一括で払う期間が長いほど保険料が割引されて、保険料が安くなります。

保険料を事前に知りたい場合は、見積もりシミュレーションで計算しましょう。

見積もりシミュレーションサイトはこちらをどうぞ

火災保険の補償内容

保証金額の設定は、焼失した建物を再度調達できるくらいの補償を掛けておくことがオススメです。

補償金額が住宅ローン借入額と同額だと、返済だけで終わり、新しい住宅の準備ができなくなる可能性があります。

火災保険は火災以外にも、落雷や水災、風災、その他に盗難なども保証範囲に入ります。

そんな保証範囲の広い火災保険ですが、地震を原因とする損害は対象外です。

地震に備えたい場合は火災保険に加えて、地震保険に入ることも検討してみましょう。

物件検査費用

物件検査費用は、フラット35から住宅ローンを借り入れする場合にかかる費用です。

フラット35を借り入れるのは、適合証明書という書類が必要になります。

この適合証明書は、「購入予定の物件が、機構が定める技術基準を満たしていること」を証明する書類になります。

適合証明書が発行されない物件は、フラット35を利用できません。

適合証明検査機関などに依頼して物件を検査してもらい、「定められた技術水準に適合している」と判断されると発行されます。

その物件の検査にかかる費用が、物件調査手数料と呼ばれます。

物件調査手数料にかかる費用

新築の一戸建ての場合は5 万円~10 万円になることが一般的と、言われています。

ただ検査機関や技術者、住宅の床面積、新築か中古か、一戸建てかマンションか、などによっても費用が変わってきます。

住宅ローンの諸費用を抑えるコツ

- ・自己資金を多く用意して、借入額を抑える

- ・火災保険の補償内容を見直し

- ・報酬料の安い司法書士を選ぶ

- ・ネット銀行で申し込む

自己資金を多く用意して、借入額を抑える

融資手数料、保証料、登記費用、印紙代などは借入するローンの額によって、変わります。

借入する額が低いほど上記で挙げた、手数料は安くなります。

なので自己資金を多く用意し、ローンの借入額を抑えることで、ローン借入の諸費用を抑えられます。

火災保険の補償内容を見直し

ローンを借入する時に火災保険の加入は必須ですが、保証内容を調整する事はできます。

必要な保障だけを選べる、商品を選べば保険料を抑えられます。

報酬料の安い司法書士を選ぶ

登記費用は登録免許税と、司法書士手数料に分けられます。

登録免許税は物件価格や、ローンの借入額に対して決まった税率を掛けるので調整はできません。

ですが、司法書士への報酬費用は抑えられます。

司法書士によって報酬料は違うので、報酬が安く済む司法書士を選べば抑えられます。

ネット銀行で申し込む

ローンを借入する金融機関をネット銀行にすれば、印紙代がかからないので諸費用を抑えられます。

ただネット銀行で借り入れる際に、気を付けて欲しいことが1つあります。

それは「ローンの保証料はかからないが、その分事務手数料が高額」ということです。

保証料がかからないと言っても、手数料が高いです。

なので結局のところ、保証料が必要な住宅ローンとネット銀行とでかかる費用はそこまで変わりません。

このことからネット銀行の保証料が無料という特徴は、メリットとは言えません。

諸費用まで考慮した購入計画が大事

注文住宅の諸費用の相場は、土地・建物の総額の10~12%前後といわれています。

購入価格が3000万であれば約300~360万円かかる計算です。

土地と建物以外にもかなりのの費用がかかってしまいます。

内訳をしっかり把握して「抑えられる費用はないか」、見直しをすることが住宅購入費用を抑えることに繋がります。